Baufinanzierung

Erfüllen Sie sich den Traum vom Haus

Dennis Heck

Dennis Heck

Aktualisiert am

Wer kennt ihn nicht, den Traum von den eigenen vier Wänden? Der Ort, an dem man sich wohlfühlt und entspannen kann. Doch selten kann solch eine Immobilie mal ebenso so aus eigener Tasche bezahlt werden. Damit der Traum kein Traum bleibt, gibt es die Baufinanzierung!

Doch was ist bei der Finanzierung eines Hauses oder einer Wohnung zu beachten? Nehmen Sie sich ausreichend Zeit und holen Sie sich möglichst viele Angebote von Banken und Kreditgebern ein. Wir verraten Ihnen, worauf es ankommt!

Baufinanzierung - Was ist das?

Die Bau- oder Immobilienfinanzierung wird auch als Immobiliendarlehen, Immobilienkredit oder Baukredit bezeichnet. Da die finanzielle Situation der meisten Menschen nicht zulässt, dass sie sich ein Haus „einfach so“ leisten können, beantragen sie einen Kredit bei einer Bank oder einem Kreditinstitut, um sich den Wunsch eine eigene Immobilie zu bauen oder zu kaufen, zu ermöglichen. In der Regel haben Kreditnehmer Eigenkapital, sodass die Immobilie nicht zu 100 Prozent aus Fremdkapital erworben werden muss. Eine Baufinanzierung ohne Eigenkapital ist jedoch auch möglich. Mehr dazu später.

Die Tilgung des Kredits wird in der Regel in monatlichen Raten über viele Jahre hinweg vorgenommen. Dabei hängt die Höhe der Rate vor allem von der Summe des benötigten Darlehens und des Zinses ab. Dazu erfahren Sie in folgendem Artikel mehr.

Wofür kann eine Baufinanzierung genutzt werden?

Eine Immobilienfinanzierung kann man für folgende Vorhaben beantragen:

- Neubau eines Einfamilienhauses oder Mehrfamilienhauses

- Hauskauf

- Wohnungskauf

- Grundstückskauf

- Umschuldung

- Ersteigerung einer Immobilie

Der Finanzierungsexperte verrät: Im Prinzip kann man bei allen Instituten die in Deutschland als Immobilienfinanzierer auftreten eine Baufinanzierung beantragen. Sprich Banken, Sparkassen, Bausparkassen, Lebensversicherungen und Private Krankenversicherungen. Die meisten treten inzwischen auch auf Finanzierungsplattformen wie Europace auf, das heisst die Beantragung erfolgt über einen Finanzierungsvermittler der die Plattform nutzt. Eine direkte Beantragung bei der Hausbank oder einer anderen Filialbank ist nach wie vor auch üblich.

Lesen Sie das komplette Interview hier.

Viele Kreditnehmer beantragen die Baufinanzierung bei der vertrauten Hausbank. Es ist jedoch sinnvoll vorab einen Kreditvergleich bei verschiedenen Banken vorzunehmen. Die Konditionen schwanken auch bei Immobilienfinanzierungen erheblich.

Begriffe rund um die Baufinanzierung

Wer sich schon mal mit dem Thema Baufinanzierung bzw. Immobilienfinanzierung auseinandergesetzt hat, wird auf viele Begriffe gestoßen sein, die einem nicht unmittelbar bekannt sind. Um den Überblick zu behalten und inhaltlich alles nachvollziehen zu können, stellen wir die wichtigsten Bezeichnungen vor.

- Zinsen: Die Bank bzw. der Kreditgeber verlangt eine Gebühr dafür, dass er dem Kreditnehmer Geld leiht. Diese Gebühr sind die Zinsen bzw. Hypothekenzinsen. Bei den Zinsen ist zwischen dem Sollzins und dem effektiven Jahreszins zu unterscheiden. Vor allem beim Kreditvergleich sollte der Kreditnehmer wissen, worin sich die zwei Begrifflichkeiten unterscheiden.

- Sollzins: Dieser gibt die reine Gebühr für das Beleihen des Kredits an. Er ist abhängig von den Leitzinsen der Europäischen Zentralbank (EZB) und die Zweckbindung des Kredits. Dazu später mehr.

- Effektiver Jahreszins: Dieser beinhaltet neben den reinen Kreditkosten alle weiteren Kosten, die für eine Kreditaufnahme anfallen. Darunter können z. B. Verwaltungsgebühren fallen. Um Kredite miteinander zu vergleichen, sollte der effektive Jahreszins hinzugezogen werden.

- Zinsbindung: Diese gibt den Zeitraum an, in dem weder die Bank noch der Kreditnehmer die Sollzinsvereinbarung ändern darf. Diese kann in verschiedenen Schritten, wie 5 -, 10 - oder 15 Jahresschritte, vorgenommen werden. Allerdings kann eine Zinsbindung auch die komplette Tilgungszeit des Darlehens andauern.

- Tilgung: Die Tilgung gibt die Höhe des Zahlungsturnus an. Kreditnehmer sollten vorab eine gründliche Haushaltsplanung vornehmen, um genau bestimmen zu können, wie hoch ihre Tilgungsrate ausfallen darf.

- Restschuld: Die Restschuld ist der Darlehensbetrag, den der Kreditnehmer der Bank noch schuldet, sobald die Zinsbindung abgelaufen ist. Vor allem bei Baufinanzierungen sind die Kredite nach einer Sollzinsbindung längst nicht abbezahlt. Die Restschuld wird entweder aus Eigenkapital zurückgezahlt oder der Kreditnehmer beantragt eine neue Finanzierung, für welche ein neuer Zinssatz festgelegt wird.

- Sondertilgung: Eine Sondertilgung ermöglicht dem Kreditnehmer die Restschuld durch größere Einmalzahlungen zu begleichen. Allerdings sollte das Recht auf die Sondertilgung vorab vertraglich festgelegt werden.

- Anschlussfinanzierung: Mit einer Anschlussfinanzierung wird die Restschuld finanziert. Diesen Kredit kann der Kreditnehmer bei der Bank seiner Wahl aufnehmen. Es gibt die Möglichkeit eines Forward Darlehens als Anschlussfinanzierung. Dieses kann bereits 66 Monate vor Beginn der Finanzierung abgeschlossen werden.

Wie genau ein Forward Darlehen funktioniert, erfahren Sie weiter unten im Artikel.

Welcher Arten der Baufinanzierung gibt es?

Die Baufinanzierung ist ein komplexes Thema. Es lässt einen also nicht verwundern, dass Kreditgeber mehrere Arten von Immobilienfinanzierungen anbieten.

Wir stellen die wichtigsten vor:

Annuitätendarlehen

Das Annuitätendarlehen ist das bekannteste Darlehen. Das Merkmal dieser Variante ist die gleichbleibende Darlehensrate, welche aus den Zinsen und der Tilgung besteht. Zu Beginn der Rückzahlung sind die Zinsen der größte Anteil der Rate. Dieser Zinsanteil nimmt stetig ab, während die Tilgungsrate immer weiter ansteigt.

Zins und Tilgung bei einem Annuitätendarlehen:

Wie vorab beschrieben wird eine immer gleichbleibende Rate zurückgezahlt, welche sich aus der Tilgung und dem Zins ergibt. Anfänglich sind die Zinsen der größere Anteil der Rate. Da sich mit jeder monatlichen Rückzahlung die Restschuld verringert, werden die Zinsen immer niedriger. Durch die immer gleichbleibende Rate und den sinkenden Zins wird der Tilgungsanteil folglich im Laufe der Zeit größer.

Die Sollzinsbindung wird mit Vertragsabschluss festgelegt. Im Normalfall liegt diese zwischen 5 und 15 Jahren. Da Immobilienfinanzierungen häufig sehr umfangreich sind, kann in diesem Fall die Zinsbindung länger ausfallen. Die Höhe des Zinssatzes zu Beginn der Rückzahlung bestimmt der Kreditnehmer. Empfohlen werden zwischen 1 % und 2 %.

Durch die Sollzinsbindung ergibt sich der Vorteil, dass der Kreditnehmer mit einem Annuitätendarlehen gut kalkulieren kann. Bei einer Baufinanzierung können Sie die Darlehensrate bis zu 30 Jahre festschreiben. Daraus ergibt sich der Nachteil, dass Kreditnehmer keine spontanen Veränderungen im Vertrag vornehmen können.

Experte Dennis Heck über das Annuitätendarlehen: der Vorteil bei einem Annuitätendarlehen ist der, dass der Kunde vom ersten Tag an tilgt. Von Monat zu Monat steigt der Tilgungsanteil in der zu zahlenden Rate. Dadurch ist die Tilgung gut kalkulierbar. Der Nachteil bei einem Annuitätendarlehen ist die höhere Rate als bei einem endfälligen Darlehen.

Das Interview im ganzen finden Sie hier.

Volltilger Darlehen und variables Darlehen

Hierbei handelt es sich nicht um eine Art der Baufinanzierung, sondern um Formen der Rückzahlungen. Diese können sowohl bei einem Annuitätendarlehen als auch einem Forward Darlehen vereinbart werden:

- Volltilger Darlehen: In diesem Fall wird das Darlehen im Laufe der vereinbarten Rückzahlungszeit komplett getilgt. Es werden demnach lange Sollzinsbindungen (15 - 30 Jahre) vereinbart. Nach dieser festgelegten Zeit ist der Kreditnehmer schuldenfrei und es besteht kein Risiko einer Anschlussfinanzierung.

- Variables Darlehen: Bei dem variablen Darlehen legen Bank und Kreditnehmer fest, dass die Zinsen regelmäßig an den aktuellen Marktzins angepasst werden. Das kann den Vorteil haben, dass bei sinkenden Zinsen der Kreditnehmer von sinkenden Darlehenskosten profitiert.

Forward Darlehen

Das Forward Darlehen ist eine Art der Anschlussfinanzierung. Es schließt sich z. B. an ein gängiges Annuitätendarlehen mit Sollzinsbindung an. Ist das Annuitätendarlehen innerhalb dieser Sollzinsbindung noch nicht abbezahlt, folgt eine Anschlussfinanzierung.

Der Vorteil des Forward Darlehens ist, dass die Konditionen schon 66 Monate im Voraus festgelegt werden können. Auf diesem Wege kann sich der Kreditnehmer aktuelle niedrige Zinsen sichern. Ein weiterer positiver Faktor ist die Planungssicherheit. Der Kreditnehmer kann weit im Voraus die Raten der Anschlussfinanzierung kalkulieren. Denn auch bei dem Forward Darlehen kann eine Zinsbindung festgelegt werden.

Das Darlehen wird sofort nach Ablauf der Sollzinsbindung des laufenden Kredits ausgezahlt. Die Restschuld kann also direkt beglichen werden.

Das Forward Darlehen macht immer dann Sinn, wenn der aktuelle Zinssatz niedrig ist. Es schließt das Risiko höherer Zinsen nach Abschluss der Sollzinsbindung aus. Ist der aktuelle Zinssatz sehr hoch, ist ein Forward Darlehen weniger sinnvoll. Alles Informationen Rund um das Forward Darlehen erfahren Sie hier!

Staatliche Förderungen

Die KfW bietet eine Vielzahl unterschiedlicher Finanzierungsmöglichkeiten für Immobilieneigentümer sowie Käufer von Immobilien. KfW Kredite für den Bau oder Kauf einer Immobilie, bieten vor allem niedrige Zinsen. Die KfW vergibt ebenfalls Tilgungszuschüsse bzw. Tilgungsfreie Anfangsjahre.

Das Hauptaugenmerk liegt allerdings vor allem im Bereich “energieeffizientes Bauen bzw. Wohnen”. Vor allem Bauherren, die ihre Immobilie besonders Klimafreundlich ausstatten wollen, können sich über Förderprogramme der KfW freuen.

Welches die passende KfW Förderung für Sie ist, erfahren Sie in unserem Artikel "Fördermittel bei Hausbau und Hauskauf".

Baukindergeld:

Das Baukindergeld ist eine Förderung, die speziell für junge Familien ins Leben gerufen wurde. Diese wird ebenfalls über die KfW beantragt. Sie steht Menschen mit mindestens einem Kind zu. Dabei darf das gemeinsame Jahreseinkommen keine 90.000 € überschreiten. Zusätzlich gibt es für jedes Kind einen jährlichen Freibetrag von 15.000 €. Der Zuschuss umfasst 1.200 € jährlich, für zehn Jahre. Mehr dazu erfahren Sie hier.

Wieviel Baufinanzierung kann ich mir leisten?

Bevor Kreditnehmer einen Immobilienfinanzierung aufnehmen bzw. den Vertrag abschließen, sollten sie präzise berechnen, wie viel monatliches Budget für die Darlehensraten zur Verfügung steht. Stellen Sie dabei frühzeitig fest, wie viel Geld Sie – nach Abzug aller Fixkosten für den Lebensunterhalt – für die monatlichen Raten Ihres zukünftigen Baukredits zur Verfügung hätten.

Schritt 1: Einnahmen berechnen

Zu den Einnahmen zählen alle finanziellen Mittel, die monatlich erzielt werden. Einnahmen, wie etwa Elterngeld, welche nur für einen bestimmten Zeitraum eingenommen werden, sollten nicht mit eingeplant werden.

Schritt 2: Ausgaben berechnen

Die monatlichen Ausgaben eines Haushalts können in zwei Kategorien unterteilt werden. Die Fixkosten bestehen aus Kosten, die gleichbleibend sind. Variable Kosten können schwanken.

- Fixkosten: Versicherungen, Auto, weitere Kredite, Internet, Handy, Abos

- Variable Kosten: Lebensmittel, Freizeit, Kleidung

Angenommen, die Nettoeinnahmen umfassen 2.500 € und die Ausgaben 1.300 € hat der Kreditnehmer eine verfügbare Rate von 1.200 €. Bei den Ausgaben sollte ein Puffer von ca. 15 % hinzugerechnet werden. Bei einer potentiellen Rate von 1.200 € würden demnach nochmals 180 € abgezogen werden, sodass 1.020 € zur Verfügung stehen. Erstellen Sie sich einen ausführlichen Finanzierungsplan, um Ihre Ein-und Ausgaben gut im Blick zu haben.

EXKURS: Kaufnebenkosten bzw. Baunebenkosten beachten

Wie hoch die Baufinanzierung ausfallen soll, hängt davon ab, wie hoch die Ausgaben sein werden. Die Höhe der Bau- bzw. Kaufkosten zu berechnen, sollte vorab vorgenommen werden. Zu den eigentlichen Kaufkosten des Grundstücks oder des Hauses gesellen sich noch viele Nebenkosten, die nicht außer Acht gelassen werden sollten. Baunebenkosten variieren stark. Sie sind vor allem davon abhängig, in welchem Bundesland die Immobilie gebaut wird und wie umfangreich bzw. groß diese sein soll.

Folgende Kostenpunkte kommen auf einen Bauherren bzw. Käufer zu:

- Grundstück

- Grunderwerbsteuer

- Maklerkosten

- Eintragung ins Grundbuch

- Gutachter/Architekten/Statiker

- Haushaltsanschlüsse (Strom, Wasser, Kanalisation, Gas, Internet)

- Versicherungen

Da die Kosten sehr schwanken, empfiehlt es sich einen Puffer von 10 - 20 % einzuplanen. Somit ist der Bauherr auf der sicheren Seite.

Unser Finanzierungsexperte Dennis Heck informiert: Neben dem Kaufpreis kommen oft noch Renovierungs- oder Modernisierungskosten auf den neuen Eigentümer zu. Vor allem Eigennutzer unterschätzen dies oft. Nebenkosten setzen sich aus Notar-und Grundbuchkosten (2%) , der Grunderwerbsteuer (zwischen 3,5% und 6,5%, je nach Bundesland) und ggf. einem Immobilienmakler (zwischen 2% und 6%) zusammen. Grundlage ist bei allen Nebenkosten der Kaufpreis.

Das ganze Interview sehen Sie hier.

Schritt 3: maximalen Darlehensbetrag berechnen

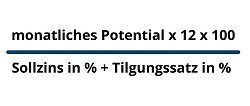

Sobald alle Faktoren gesammelt sind, lässt sich der maximal mögliche Darlehensbetrag berechnen. Dabei steht dem Kreditnehmer folgende Formel zu Berechnung des maximalen Darlehensbetrag zur Verfügung:

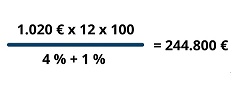

Für unser Beispiel würde sich bei einem Sollzins von 4 % und einem Tilgungssatz von 1 % daraus folgendes ableiten lassen:

Daraus würde sich ein maximaler Darlehensbetrag von 244.800 € ergeben. Es sollte beachtet werden, dass sich die Zinsen im Laufe der Zeit verändern können. Diese bleiben lediglich für den Zeitraum der Sollzinsbindung konstant. Wer auf Nummer sicher gehen möchte, berechnet die maximale Höhe mit unterschiedlichen Zinswerten, um besser kalkulieren zu können.

Wieviel Eigenkapital ist nötig?

Eigenkapital ist das Vermögen, welches dem Bauherren bzw. Käufer aus eigener Tasche zur Verfügung steht. Es empfiehlt sich einen Eigenanteil von 20 - 30 % mit einzubringen. Eine Immobilie kann allerdings auch ohne Eigenkapital finanziert werden, man spricht in dem Fall von einer 100-Prozent-Finanzierung. Dazu später mehr!

Banken sehen Eigenkapital als Kreditsicherheit an und belohnen Kreditnehmer mit Eigenanteil in der Regel mit besseren Konditionen. Sprich, je höher das Eigenkapital, desto niedriger der Zinssatz.

Zum Eigenkapital zählt:

- Ersparnisse

- Bausparverträge

- Lebensversicherungen, Aktien, Wertpapiere, Immobilien

- KfW - Darlehen

- Eigenleistung am Bau/Umbau der Immobilie (Muskelhypothek)

Vor allem für Kreditnehmer mit geringem Eigenkapital, kann es sinnvoll sein, ein Darlehen über die Förderprogramme der KfW zu beantragen. Diese lassen sich auch als Eigenkapital anrechnen.

Baufinanzierung ohne Eigenkapital

Die Baufinanzierung ohne Eigenkapital, auch “100-Prozent-Finanzierung” genannt, ist möglich. Werden auch die Nebenkosten, wie Makler- und Notarkosten, finanziert, spricht man von einer “110-Prozent-Finanzierung”.

Die Kosten einer Baufinanzierung ohne Eigenanteil sind allerdings hoch. Die Banken verlangen höhere Zinsen, wodurch die monatliche Darlehensrate für den Kreditnehmer ansteigt. Durchschnittlich erhöhen Banken die Zinsen um 0,5 - 1 %.

Generell lässt sich davon abraten, eine Immobilie ohne Rücklagen zu erwerben. Auch wenn Sie sich für eine 100-Prozent-Finanzierung entscheiden, ist es sinnvoll über Ersparnisse zu verfügen.

Für den optimalen Kostenvergleich nutzen Sie den effektiven Jahreszins bzw. Effektivzins. Dieser beinhaltet die kompletten Kosten, die der Kredit mit sich bringt.

Bei einem Kreditvergleich sollte der Kreditnehmer nicht nur auf die Kosten des Kredits achten. Auch weitere Aspekte, wie mögliche Sonderzahlungen, Tilgungsrate, Laufzeit und Eigenanteil, sind wichtige Bestandteile eines guten Vergleichs.

Baufinanzierung Zinsen

Einer der wichtigsten Bestandteile bei einer Finanzierung ist die Höhe der Zinsen. Diese lassen sich Banken als Gegenleistunge für das Ausleihen des Geldes auszahlen. Das Zinsniveau ist derzeit sehr niedrig. Es gibt jedoch auch andere Faktoren, außer den Marktzins, die die individuelle Zinshöhe beeinflussen:

Welche Faktoren bestimmen den persönlichen Bauzins:

- Kreditart: Hier kann bei Baufinanzierungen zwischen Modernisierungs- bzw. Sanierungskredit, Anschlussfinanzierung, einem Kredit für den Hauskauf oder einem Kredit für den Hausbau unterschieden werden.

- Bonität des Kunden: Je besser die Bonität, desto niedriger werden die Zinsen ausfallen.

- Erwerbstätigkeit: Die Kreditgeber vergeben unterschiedliche Zinsen, je nachdem auf welche Weise der Kreditgeber erwerbstätig ist. Es wird unterschieden zwischen Angestellten, Selbstständigen, Freiberuflern, Rentnern usw.

- Lage des Objekts: Die Zinsen schwanken je nach Region des Objekts.

- Zinsbindungsfrist: Für eine lange Sollzinsbindung muss der Kreditnehmer einen Aufschlag zahlen. Je länger diese ist, desto höher wird diese ausfallen

- Eigenkapital: Je mehr Eigenkapital, desto niedriger die Zinsen.

Detaillierte Informationen bzgl. des Bauzins erfahren Sie in folgendem Artikel:

Zinsentwicklung Baufinanzierung

Wie schon erwähnt, sind die aktuellen Zinsen für eine Immobilienfinanzierung sehr niedrig. Experten vermuten auch im Jahr 2021 keine erhebliche Steigerung der Zinsen, sondern vermuten ein ähnliches Zinsniveau wie 2020. Der Leitzins der Europäischen Zentralbank (EZB) scheint auch in diesem Jahr stabil zu bleiben. Schwankungen können immer wieder durch aktuelle Ereignisse, z. B. durch die Corona Pandemie, entstehen.

Über den Autor

Dennis Heck

Dennis Heck

Der Fachwirt für Versicherungen und Finanzen war viele Jahre als Vermögensberater tätig, bevor er 2019 bei der CLARK Germany GmbH in Frankfurt anfing. Zunächst als Sales Berater, mittlerweile als Teamleiter für den Bereich Immobilienfinanzierung. Seine Kunden berät er bei allen Fragen rund um das Thema Immobilienfinanzierung - und kennt sich insbesonderen mit der Baufi bestens aus.